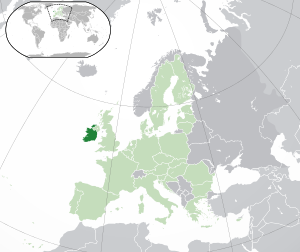

Ирландия

Независимое западноевропейское государство, член Европейского Союза, расположенное в северной Атлантике к западу от Великобритании. В 1922 году стала самостоятельным государством, разделившись при этом на Северную часть (вошедшую в состав Великобритании) и государство Ирландия. Привлекательность Ирландии с точки зрения планирования международного бизнеса все более и более возрастает. Недавние налоговые реформы в значительной мере способствуют стимулированию торговой и холдинговой активности ирландских компаний.

Столица

Дублин

Государственное устройство

Глава государства - Президент избирается прямыми выборами сроком на 7 лет. Правительство Ирландии осуществляет исполнительную власть. В его состав входят от 7 до 15 человек, назначенных Президентом. Высший орган законодательной власти - двухпалатный Национальный парламент. Сенат (верхняя палата) состоит из 60 человек, 11 из которых назначаются Премьер-министром, 49 избираются населением путем непрямых выборов. В Палате представителей (нижняя палата) 166 депутатов, избираемых на тот же срок путем всеобщих прямых выборов по системе пропорционального представительства.

Официальный язык

Ирландский и английский.

Денежная единица

Евро (EUR)

Правовая система

Основана на английском общем праве.

Экономика

Экономика сфокусирована на услугах и высокотехнологичной промышленности. ВВП на душу населения один из самых высоких в ЕС. В 2005 г. Ирландия была признана страной с самым высоким уровнем жизни в мире (The Economist). С 2005 по 2007 показатели экономического роста Ирландии были самыми высокими в Европе. В 2014 г. инфляция составила 0,2%, безработица 10,7%. Основные отрасли экономики: фармакология, производство химикатов, программное обеспечение. Ирландия отличается высококвалифицированной рабочей силой.

Корпоративное законодательство

Companies (Amendment) Act 2012

Companies (Auditing and Accounting) 2003

Companies (Forms) Order 2011

Companies (Miscellaneous Provisions) Act 2009

Income Tax Act 2007

Value-Added tax Consolidation Act 2010

Важно! С 1 июня 2015 года в Ирландии вступает в силу новый Companies Act 2014, согласно которому предусмотрен ряд существенных изменений.

Основные типы компаний

- Частная компания с ответственной ограниченной акциями (Private company limited by shares)

- Публичная компания без уставного капитала, ответственность которой ограничена гарантией (Company limited by guarantee not having a share capital)

- Частная компания с уставным капиталом, ответственность которой ограничена гарантией (Company limited by guarantee having a share capital)

- Публичная компания с ограниченной ответственностью (Public limited company)

- Компания с неограниченной ответственностью (Unlimited company)

Частная компания с ограниченной ответственностью (Private Company Limited by Shares)

- Может вести любую незапрещенную законодательством деятельность.

- Название компании должно оканчиваться на Teoranta, Limited или Ltd.

- Обязательно наличие регистрационного офиса в Ирландии и секретаря.

- Нет требований по размеру и оплате уставного капитала.

- Разрешены обыкновенные и привилегированные акции. Акции на предъявителя запрещены.

- Минимальное число акционеров - один (физические или юридическое лицо, без ограничения резидентности).

- Максимальное число акционеров - 99.

- Минимальное число директоров - два. Один из которых обязан быть резидентом ЕС. Если данное требование не выполняется, то компания обязана приобрести облигацию, выпущенную ирландским банком, номиналом € 25, 395 и сроком погашения от 2х лет и хранить эту облигацию на депозите в ирландском банке, продлевая при необходимости, до тех пор, пока компания не будет закрыта или в компанию не будет назначен директор – резидент ЕС. (C 1 июня 2015 года достаточно 1 директора)

- Корпоративные директора не разрешаются.

- Директор может также выступать и в качестве секретаря компании.

- Требуется ежегодное проведение собрания акционеров и директоров (с 1 июня 2015 года требование к проведению ежегодных собраний снимается)

Налогообложение

Все компании, зарегистрированные в Ирландии, являются резидентными и подлежат налогообложению в соответствии с текущими налоговыми ставками.

Ставка корпоративного подоходного налога для торговых доходов в Ирландии составляет 12,5%, для остальных видов доходов - 25%. При уплате налога существует возможность зачета иностранного налога, уплаченного в соответствующем государстве, в счет подлежащего уплате ирландского налога и в отношении той же категории доходов, даже при отсутствии между странами налогового соглашения. При этом размер зачета не может превышать суммы ирландского налога, подлежащего уплате с зарубежного дохода.

Налогообложение входящих дивидендов. Дивиденды, получаемые ирландской компанией, могут облагаться по ставке 12,5 или 25% в зависимости от статуса иностранной компании. Так, дивиденды, полученные ирландской холдинговой компанией от компаний из стран ЕС или компаний из стран, имеющих с Ирландией Соглашение об избежании двойного налогообложения или соглашение об обмене информацией, облагаются налогом по ставке 12,5%. При этом прибыль, часть которой распределяется в виде дивидендов, должна быть получена от торговой деятельности. Ставка 12,5% распространяется и на дивиденды, полученные от компаний из государств, не имеющих с Ирландией налоговых соглашений, при условии, что акции этих компаний обращаются на признанных фондовых биржах. В остальных случаях ставка составит 25%. Дивиденды, полученные от другой ирландской компании (то есть внутри страны), налогом не облагаются.

Налог у источника при выплате дивидендов. Дивиденды, выплачиваемые в адрес нерезидентной компании или физическому лицу (как резиденту, так и нерезиденту), облагаются в Ирландии налогом у источника по ставке 20%, кроме случаев применения пониженных налоговых ставок в соответствии с Соглашением, либо освобождения от налога в соответствии с Директивой ЕС о материнских и дочерних компаниях.

От налога у источника в Ирландии освобождаются полностью или частично исходящие дивиденды, выплачиваемые ирландской компанией:

а) компании или физическому лицу - резиденту ЕС или страны, имеющей Соглашение об избежании двойного налогообложения с Ирландией;

б) компании, находящейся под прямым или косвенным контролем лиц, являющихся резидентами ЕС или страны, имеющей Соглашение об избежании двойного налогообложения с Ирландией.

Ирландская компания освобождается от налога на прирост капитала, если доходы, получены ирландской компанией от распоряжения акциями дочерних компаний (при владении более 5% непрерывно в течение не менее 12 месяцев) - резидентов ЕС или стран, имеющих налоговое соглашение с Ирландией.

НДС в Ирландии равен 23%. Для некоторых видов товаров и услуг применяется пониженная ставка.

В Ирландии отсутствует законодательство о контролируемых иностранных компаниях, что исключает возможность принудительного обложения ирландским налогом нераспределенных доходов контролируемой иностранной компании. Также не применяются правила недостаточной капитализации, что позволяет осуществлять финансирование ирландской компании с помощью заемных средств.

Ежегодный финансовый учет и аудит

Компания обязана вести бухгалтерский учёт. Секретарь компании обязан хранить реестры участников, директоров и секретарей, протоколы общих собраний и заседаний совета директоров.

Все компании должны подавать ежегодный отчёт (Form B1), содержащий информацию о директорах, секретаре, зарегистрированном офисе, акционерах, акционерном капитале и аудиторе. Первый такой отчет подается через 6 месяцев после инкорпорации.

Ирландские компании также обязаны сдавать ежегодную финансовую отчётность в соответствии с МСФО или стандартами отчетности, принятыми в Ирландии. Данная отчетность подлежит аудиту сертифицированным аудитором. От аудита освобождаются компании, если они отвечают, в том числе, следующим условиям:

1) годовой оборот не превышает 8,8 млн. евро;

2) сумма активов компании не превышает 4.4 млн. евро на конец финансового года;

3) количество сотрудников компании не превышает 50 человек;

4) Компания не должна быть материнской или дочерней;

5) Все отчеты должны сдаваться своевременно.

Налоговый период для ирландских компаний составляет 12 месяцев. Компания обязана подать налоговую декларацию в течение 9 месяцев после окончания налогового периода. Налоговые декларации подаются в электронном виде.

Информация доступная по требованию третьих лиц

Реестр акционеров и директоров в Ирландии открытый. Информация о структуре компании общедоступна. Информация о реальном собственнике и банковских операциях недоступна третьим лицам и может быть открыта только по решению местного суда.

Договоры об избежании двойного налогообложения

Договоры об избежании двойного налогообложения заключены с 68 странами. Также заключены договоры об обмене налоговой информацией.

Динамика валютных курсов

Динамика валютных курсов